28/05/2018 - 8:00

Na hora de comprar um carro, não há mistério: pagar a vista é sempre melhor. Além de não ter dívida, quase sempre dá para conseguir um bom desconto, valendo a pena até diante das opções “sem juros” (que, quando não os trazem embutidos no preço, exigem uma entrada maior ou prazos de pagamento menores). Quando o financiamento é inevitável, porém, além dos já tradicionais CDC (Crédito Direto ao Consumidor) e leasing, o financiamento “balão” vem ganhando espaço no Brasil, com parcelas mais baixas e incentivos para ter sempre um carro zero na garagem.

Os tradicionais CDC e leasing

Com diferenças quase só operacionais, os já conhecidos CDC e leasing permitem uma entrada pequena e prazos de financiamento longos, de até 60 meses – mas acabam aumentando muito o custo final do carro, por causa dos juros. Um Chevrolet Prisma parcelado em cinco anos com 30% de entrada, por exemplo, sai por mais de R$ 100.000, ou seja, 52,4% a mais que o valor a vista. Veja abaixo a simulação.

Chevrolet Prisma 1.4 LTZ

Valor: R$ 66.990

Entrada: R$ 20.300 (30%)

Parcelas: 60 x R$ 1.364

Total: R$ 102.140 + taxas

(Juros: 1,86% mensais)

OU

Entrada: R$ 40.194 (60%)

Parcelas: 48 x R$ 815

Total: R$ 79.314 + taxas

(Juros: 1,38% mensais)

Financiamento “balão” é indicado para quem troca de carro sempre

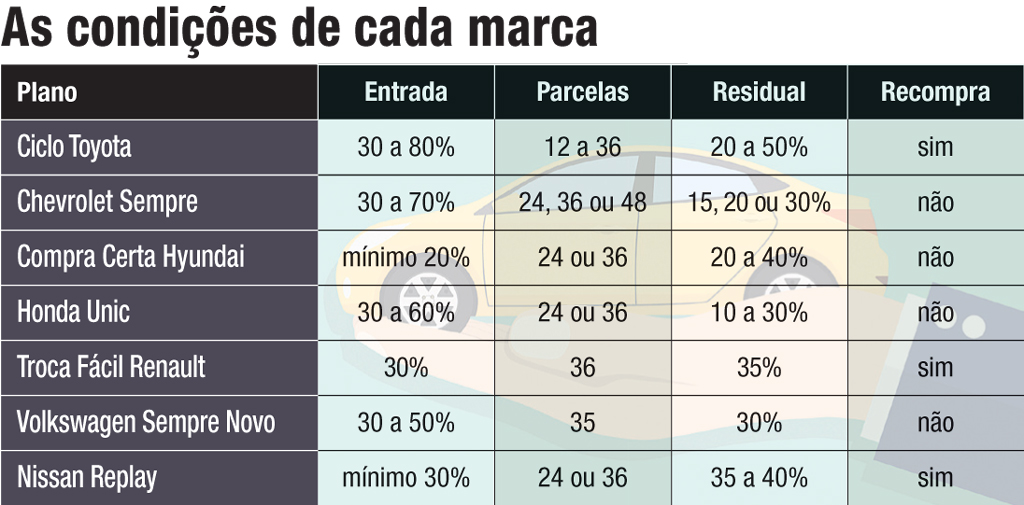

Como opção ao CDC, cada vez mais montadoras têm aderido ao chamado financiamento “balão”. É uma forma de parcelamento com juros (às vezes) menores, flexibilidade de escolha da entrada e – a grande diferença para os sistemas tradicionais – uma parcela grande no final, que reduz de 35% a 50% o pagamento mensal. Esse valor final, chamado residual, pode ser quitado com o valor da venda do próprio carro (quase sempre com “recompra garantida” pela marca) e, sobrando dinheiro, dá para usar na entrada de outro modelo (há, ainda, a opção de quitar ou refinanciar o residual e não trocar o carro). A entrada, as parcelas e o residual variam (veja tabela abaixo).

Para as montadoras, é uma forma de fidelizar clientes; para o consumidor, um jeito de ter sempre um carro novo na garagem. Mas, cuidado: as condições de recompra variam – a Toyota garante pagar 85% do valor da Tabela Fipe, enquanto outras não têm esse compromisso (mas você não é obrigado a aceitar o valor: pode vender seu carro por conta própria). Há também exigências, como ter feito as revisões nas concessionárias e não ter rodado mais que 10.000 ou 15.000 km por ano. Informe-se antes de fechar negócio.

Como funciona o financiamento “balão”

█: 1- Entrada: O cliente dá o seu carro usado ou dinheiro como entrada. Ela varia de acordo com a marca, mas deve ser no mínimo de 20% e no máximo de 80% do valor do carro.

|||: 2- Financiamento: Outra parte do valor, que varia conforme entrada e residual selecionados, é financiada em 12 a 36 vezes, com parcelas até 40% mais baratas que nos financiamentos tradicionais. Os juros também costumam ser menores nesse caso.

█: 3- Valor residual: O cliente escolhe quanto vai pagar na parcela final.

A marca pode dar uma “ajudinha” garantindo recomprar o carro. Caso não queira se desfazer dele, o residual pode ser quitado ou refinanciado.

Juros de fábrica

Financiar o carro diretamente na montadora, além de eliminar parte da burocracia, pode significar pagar menos. Em janeiro, por exemplo, as taxas médias praticadas pelos bancos ligados às montadoras foram de 1,45% ao mês ou 18,85% ao ano, enquanto as instituições independentes trabalharam com taxas de 22,70% ou 1,72%, respectivamente. Uma diferença que é pequena, mas que deve ser considerada na hora de fechar negócio.

Quando a conta não fecha

Antes de financiar, sempre faça bem as contas, principalmente se for seu primeiro carro. Além da parcela do financiamento, é preciso pensar em todas as outras despesas: não só combustível, mas seguro, manutenção, IPVA, estacionamento, revisões obrigatórias. Se não conseguir pagar as parcelas, você terá que renegociar o saldo com o banco. Dependendo do caso, pode conseguir refinanciar a dívida com uma parcela mais baixa e um prazo mais longo. Se a renegociação falhar, você pode ter que devolver o carro. Então, do que já foi pago serão descontados depreciação, desgaste e outros custos. Em boa parte desses casos o carro acaba sendo devolvido e o consumidor não recebe nada de volta – mas também não fica devendo mais nada. Uma última possibilidade é vender o carro, transferindo a dívida para outra pessoa. Normalmente é a melhor opção.

Onde fazer suas simulações

Etios Sedã Platinum

Ciclo Toyota (toyota.com.br/ciclo-toyota/)

Valor: R$ 69.990

Entrada: R$ 34.995 (50%)

Intermediárias: 24 x R$ 457

Residual: R$ 34.995 (50%)

Total: R$ 80.964

(Juros: 0,99% mensais)

Outros planos:

• Compra Certa Hyundai:

hyundai.com.br/comprar/compra-certa-hyundai.html

• Chevrolet Sempre:

chevroletsf.com.br/Produtos/Chevrolet-Sempre/Pages/default.aspx

• Nissan Replay:

credinissan.com.br/financiamento/nissan-replay

• Troca Fácil Renault:

ofertas.renault.com.br/troca-facil

• Volkswagen Sempre Novo:

volkswagensemprenovo.com.br